Plano de recuperação da Latam prevê injeção de R$ 46 bilhões

Plano foi apresentado à Justiça na noite desta sexta-feira, 26 de novembro

O plano proposto é acompanhado por um Acordo de Apoio à Reestruturação (RSA, na sigla em inglês) com o Grupo Ad Hoc de Credores da Matriz, que é o maior grupo de credores sem garantia nestes casos do Chapter 11, e alguns acionistas da Latam. O documento registra o acordo e o apoio entre a Latam e os referidos detentores de mais de 70% das reclamações sem garantias da matriz, os detentores de aproximadamente 48% dos títulos nos Estados Unidos datados em 2024 e 2026, e os acionistas detendo mais de 50% das ações ordinárias, sujeito à execução de documentação definitiva pelas partes e obtenção de aprovações corporativas destes acionistas.

“Os últimos dois anos foram marcados por dificuldades em todo o mundo: perdemos amigos e familiares, colegas e entes queridos. Assim enfrentamos a maior crise da aviação que, na prática, paralisou o setor aéreo. Apesar do nosso processo ainda não ter terminado, alcançamos um marco fundamental no caminho para um futuro financeiro mais sólido”, aponta Roberto Alvo, CEO do Grupo Latam Airlines.

“Agradecemos a quem participou do processo de mediação robusto para chegarmos a este resultado, que inclui de maneira considerável todas as partes interessadas e apresenta uma estrutura ajustada às legislações norte-americana e chilena. A injeção significativa de capital novo em nosso negócio é uma prova de seu apoio e confiança em nossas perspectivas de longo prazo. Agradecemos imensamente aos esforços da excepcional equipe da Latam, que tem superado as incertezas dos últimos dois anos e permitido que o nosso negócio siga operando e que possamos continuar atendendo aos nossos clientes da melhor maneira possível.”

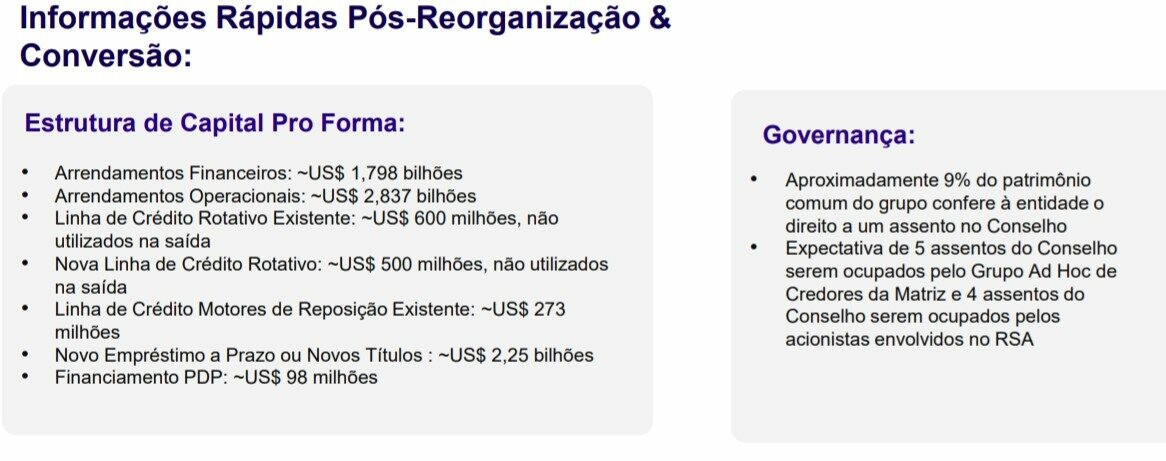

O plano de recuperação da Laram propõe a injeção de US$ 8,19 bilhões (cerca de R$ 46 bilhões) ao grupo por meio de uma combinação de capital novo, títulos conversíveis e dívida, “que permitirá ao grupo sair do Chapter 11 com a capitalização adequada para executar seu plano de negócios”. Após a saída da recuperação judicial, a Latam deverá ter uma dívida total de aproximadamente US$ 7,26 bilhões e liquidez de aproximadamente US$ 2,67 bilhões.

De forma específica, o plano aponta que:

1 - Após a confirmação do plano, o grupo pretende lançar uma oferta de direitos de capital por meio da emissão de ações ordinárias no valor de US$ 800 milhões, que será aberta a todos os acionistas da Latam, respeitando os seus direitos de preferência conforme a legislação chilena vigente, e que estará totalmente respaldada pelos participantes do RSA, sujeito à execução de documentação definitiva e, em respeito ao apoio e respaldo dos acionistas, ao recebimento de aprovações corporativas.

2 - Três classes distintas de títulos conversíveis serão emitidas pela Latam, e serão oferecidos preferencialmente aos acionistas da Latam. À medida que não forem subscritos pelos acionistas da Latam durante o respectivo período de direito de preferência:

2.1 - Títulos conversíveis de Classe A serão fornecidos a certos credores gerais sem garantia da matriz da Latam como liquidação por suas reclamações permitidas no plano;

2.2 - Títulos conversíveis Classe B serão inscritos e adquiridos pelos acionistas referenciados acima; e

2.3 - Títulos conversíveis Classe C serão oferecidos a certos credores sem garantia em troca de novas contribuições de capital para a Latam e da liquidação de suas reclamações de crédito, sujeitas a certas limitações e impedimentos por parte dos participantes.

Os títulos conversíveis pertencentes às Classes Conversíveis B e C serão fornecidos, total ou parcialmente, em consideração de uma nova contribuição de capital no valor total de aproximadamente US$ 4,64 bilhões, totalmente respaldado pelas partes envolvidas no RSA, sujeito ao recebimento de aprovações corporativas pelos acionistas apoiadores.

4 - O grupo também fez uso, e pretende fazer uso, do Capítulo 11 para refinanciar e alterar os contratos de leasing anteriores ao processo, a linha de crédito rotativo e a linha referente a motores de reposição.

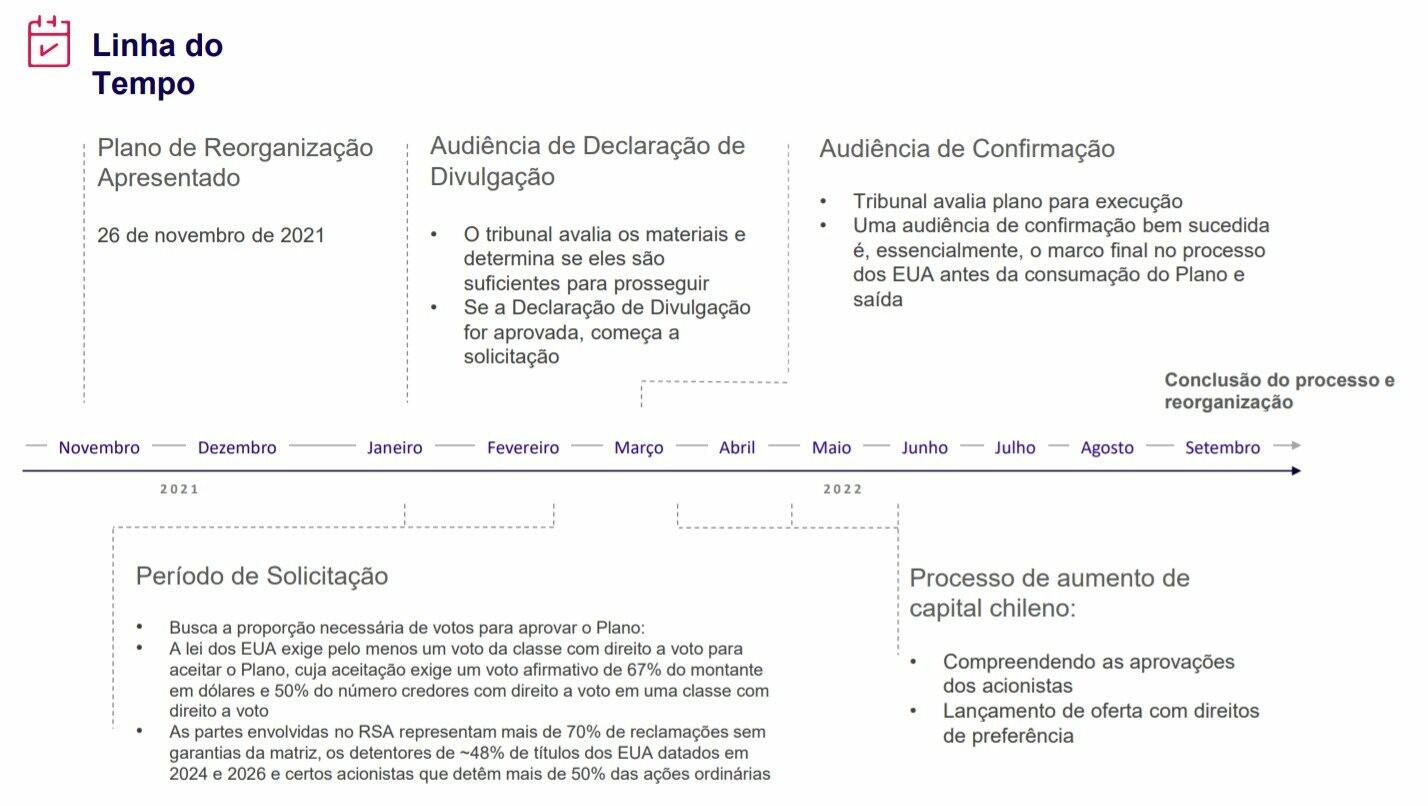

A audiência para aprovar a adequação da Declaração de Divulgação do Chapter 11 e dos procedimentos de votação está prevista para ser realizada em janeiro de 2022, com um calendário específico que dependerá do Tribunal. Se aprovada a Declaração de Divulgação (Disclosure Statement), o grupo iniciará o processo de solicitação para buscar a aprovação do plano por parte dos credores. A Latam solicita que a audiência para confirmar o plano seja realizada em março de 2022.