Gol registra recorde de R$ 5,4 bilhões em faturamento no 1T23

Crescimento da receita da companhia aérea continua impulsionado pela forte demanda dos clientes

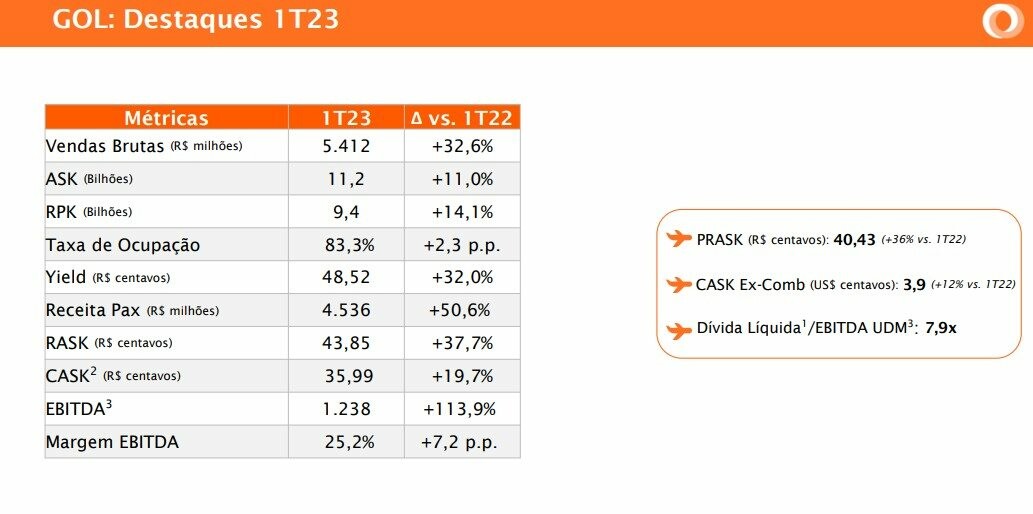

O crescimento da receita continua impulsionado pela forte demanda dos clientes. As reservas antecipadas do 1T23 foram superiores ao 1T19, enquanto a Receita Líquida por Assento Quilômetro Disponível (RASK) aumentou 78% em relação ao 1T19 e 38% em relação ao 1T22.

A melhora nas viagens corporativas foi liderada pela demanda de pequenas e médias empresas, cujas reservas aumentaram no 1º trimestre e recuperaram em relação aos patamares do mesmo período de 2019, pré-pandemia. A recuperação das vendas corporativas domésticas nesse primeiro trimestre do ano alcançou aproximadamente 70% em relação ao 1T19. As vendas internacionais, por sua vez, aceleraram sequencialmente em 24%, recuperando os patamares de 1T19.

“Atingimos novo recorde de yields por passageiro nesse trimestre, demonstrando a eficiência de nossa gestão dinâmica de tarifas, que atingimos mesmo com o segmento corporativo de grandes empresas em ritmo de recuperação mais lenta. Estamos focados em aperfeiçoar continuamente a experiência do cliente por meio de ganhos incrementais na eficiência operacional e de investimentos em UX nos nossos canais digitais,” afirma o Chief Revenue Officer (CRO), Eduardo Bernardes.

O número de Passageiro-Quilômetro Transportado Pago (RPK) aumentou 14,1%, enquanto o total de Assento Quilômetro Ofertado (ASK) cresceu 11,0%. A receita líquida aumentou 52,8%, atingindo recorde de R$ 4,9 bilhões. As receitas auxiliares, principalmente de Smiles e Gollog, cresceram 83,8%, alcançando R$ 383,6 milhões. A taxa de ocupação média (load factor) aumentou 2,3 p.p. para 83,3%. A taxa de ocupação doméstica foi 84,0%, 2,8 p.p. superior à do 1T22, enquanto a taxa de ocupação internacional foi de 77,8%.

No primeiro trimestre deste ano, a companhia transportou 7,9 milhões de passageiros, um aumento de 17,7% em relação ao 1T22. A aérea fortaleceu seus principais hubs de operação, manteve suas margens elevadas e aumentou as receitas nas unidades de negócio Smiles Gollog em 31% e 79%, respectivamente, em relação ao 1T22.

Desempenho de Custos e Gestão de Capacidade

Durante o 1T23, a Gol manteve estável seu nível de oferta (ASKs) comparativamente ao 4T22. O custo unitário excluindo combustível e as operações dos cargueiros foi de 20,2 centavos (R$) ou 3,9 centavos (US$), 7,4% maior comparativamente ao 4T22. Os custos unitários foram cerca de 11% superiores ao 1T22, influenciado principalmente pelo ajuste de contratos indexados à inflação e a ajustes na malha com maior quantidade de rotas ponto a ponto que resultaram em um número maior de decolagens por ASK, contribuindo para o aumento de custos variáveis. No trimestre a companhia não recebeu novas aeronaves Boeing 737-MAX.Entretanto, a aérea registrou decréscimo marginal de 2% no consumo de combustível por hora operada. Isso foi resultado de uma maior geração de ASKs decorrente das novas tecnologias da aeronave 737-MAX. A Gol projeta para os próximos trimestres – sujeito a ajustes por sazonalidade – melhoras consecutivas em seus índices de produtividade, impulsionadas pela entrada de novas aeronaves em operação e pelas suas iniciativas correntes para redução do custo unitário.

Receitas Auxiliares em Ritmo Acelerado de Crescimento

Durante o primeiro trimestre de 2023, a receita auxiliar gerada pelas unidades de negócios de fidelidade e cargas aumentou 84% versus 1T22. Isso representou cerca de 8% da receita líquida total da Gol. A Smiles expandiu sua base de clientes em mais de 8% comparativamente ao 1T22, com um crescimento de faturamento de 21% para R$ 1,2 bilhão. A Smiles possui cerca de 6 milhões de clientes a mais do que seu concorrente mais próximo no Brasil.Em abril de 2023, a companhia anunciou o lançamento da Smiles Viagens, uma nova agência de viagens que possibilitará que clientes customizem pacotes de Turismo em uma única plataforma. O novo serviço possibilita que clientes criem experiências de viagem ou de atividade de lazer, e possuam a oportunidade de comprar pacotes completos (passagem aérea, hotel, passeios etc.), com o benefício adicional de utilizar toda a malha da Gol, partindo dos principais aeroportos do Brasil. A expectativa da Companhia é de que a Smiles Viagens seja uma das cinco melhores e maiores agências de viagens online do Brasil em até cinco anos.

“Desde a incorporação da Smiles, as sinergias de negócio continuam evoluindo em ritmo acelerado. Em menosde dois anos, a Smiles praticamente dobrou seu faturamento versus o patamar pré-pandemia, enquanto o número de Clientes cresceu continuamente. Com a inauguração da Smiles Viagens deveremos expandir a já diversificada fonte de receitas auxiliares que a Companhia possui,” disse Carla Fonseca, Diretora de Experiência do Cliente e Presidente da Smiles.

Sumário dos Resultados do Primeiro Trimestre de 2023 (vs. 1T22)

- O número de Passageiro-Quilômetro Transportado Pago (RPK) aumentou 14,1%, enquanto o total de AssentoQuilômetro Ofertado (ASK) cresceu 11,0%;

- A Receita Líquida aumentou 52,8%, atingindo recorde de R$4,9 bilhões. As Receitas Auxiliares, principalmente de SMILES e GOLLOG, cresceram 83,8%, alcançando R$383,6 milhões;

- A taxa de ocupação média (load factor) aumentou 2,3 p.p. para 83,3%. A taxa de ocupação doméstica foi 84,0%, 2,8 p.p. superior à do 1T22, enquanto a taxa de ocupação internacional foi de 77,8%;

- A utilização das aeronaves foi de 11,7 horas por dia;

- O número de passageiros transportados pela Companhia foi de 7,9 milhões, um aumento de 17,7%;

- A Receita Líquida por Assento-Quilômetro Ofertado (RASK) evoluiu 37,7% para 43,8 centavos (R$);

- O yield médio por passageiro cresceu 32,0% para 48,5 centavos (R$), maior patamar da história da GOL;

- O Custo por Assento-Quilômetro recorrente aumentou em 20,9% para 36,35 centavos (R$). O CASK

- Combustível cresceu 32,0% para 15,75 centavos (R$), devido ao aumento de 24,4% nos preços do querosene de aviação (QAV). O CASK ex-Combustível recorrente, excluindo as operações com os cargueiros, aumentou em 12% para 20,24 centavos (R$), ou 3,9 centavos (US$) devido à efeitos inflacionários nos custos variáveis e ao aumento no número de decolagens por ASK;

- O EBITDA recorrente foi R$1,2 bilhão com margem de 25,2%, enquanto o EBIT recorrente foi de R$841,5 milhões com margem de 17,1%;

- A Companhia gerou aproximadamente R$0,2 bilhão de fluxo de caixa livre no 1T23 decorrente do maior volume de faturamento e de iniciativas de capital de giro, parcialmente compensado pela alta no preço do querosene da aviação;

- O lucro líquido foi de R$619,5 milhões (R$1,48/ação e US$0,57/ADS), enquanto o lucro líquido recorrente foi de R$136,4 milhões (R$0,33/ação e US$0,13/ADS); e

- A relação dívida líquida (incluindo 7x os pagamentos de arrendamento anuais e excluindo o bônus perpétuo) sobre o EBITDA recorrente UDM foi de 7,9x em 31/03/2023, 1,6x menor em relação à alavancagem no final de 2022 (6,0x em IFRS16 e 4,6x excluindo o SSN 2028). Em março, foi concluída uma colocação privada de Senior Secured Notes com vencimento em 2028 no valor de até US$1,4 bilhão com o Abra Group, acionista controlador da Gol.