Delta alcança "sólida" margem operacional em março

Companhia aérea divulgou os resultados financeiros do trimestre de março de 2022

- O prejuízo operacional ajustado de US$ 793 milhões exclui um ganho líquido de US$ 9 milhões;

- Perda antes de impostos de US$ 1,2 bilhão com perda ajustada antes de impostos de US$ 1 bilhão, excluindo uma despesa líquida de US$ 164 milhões;

- A receita operacional ajustada de US$ 8,2 bilhões, que exclui as vendas de refinarias de terceiros, foi 79% recuperada em relação ao trimestre de março de 2019, com capacidade que foi 83% restaurada;

- A despesa operacional total de US$ 10,1 bilhões aumentou US$ 679 milhões em comparação com o trimestre de março de 2019;

- Ajustado pelos custos principalmente das vendas de refinarias de terceiros, a despesa operacional total de US$ 9 bilhões diminuiu US$ 400 milhões ou 4% no trimestre de março de 2022 em relação ao período comparável de 2019;

- Gerou US$ 1,8 bilhão em fluxo de caixa operacional e US$ 197 milhões em fluxo de caixa livre, após investir US$ 1,6 bilhão no negócio, principalmente relacionado a compras e modificações de aeronaves;

- No final do trimestre de março, a empresa tinha US$ 12,8 bilhões em liquidez, incluindo caixa e equivalentes de caixa, investimentos de curto prazo e linhas de crédito rotativo não utilizadas.

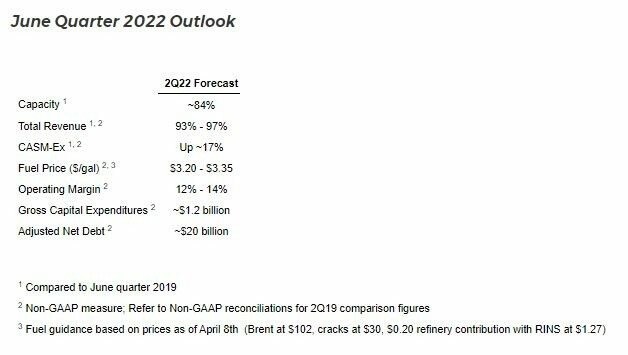

"Com uma forte recuperação na demanda à medida que o ômicron diminuiu, voltamos à lucratividade no mês de março, produzindo uma sólida margem operacional ajustada de quase 10%. Nossa perspectiva para uma margem operacional ajustada de 12 a 14% e forte fluxo de caixa livre no trimestre de junho", disse o CEO da aérea, Ed Bastian.

PERSPECTIVAS 2T22

AMBIENTE DE RECEITA

"A Delta está bem posicionada para capitalizar a demanda robusta do consumidor e um retorno acelerado de viagens a negócios e internacionais. A força da marca Delta nunca foi tão evidente com o desempenho recorde para aquisições de cartões co-brand, gastos co-brand e SkyMiles adquiridos em março. No trimestre de junho, estamos recuperando com sucesso os preços mais altos dos combustíveis e esperamos que nossa recuperação de receita acelere para 93 a 97%, com receita unitária de dois dígitos em comparação com 2019”, afirmou o presidente da companhia, Glen Hauenstein.A receita operacional ajustada de US$ 8,2 bilhões para o trimestre de março de 2022 foi 79% restaurada para os níveis do trimestre de 2019, 5 pontos à frente do ponto médio da orientação inicial da empresa. Em comparação com o trimestre de março de 2019, a receita total de passageiros foi 75% recuperada na capacidade do sistema que foi 83% restaurada. A receita de passageiros domésticos foi recuperada em 83% e a receita de passageiros internacionais foi recuperada em 54% no trimestre de março.

A demanda do consumidor acelerou ao longo do trimestre, destacada pelo forte desempenho das férias de primavera. À medida que a ômicron desaparecia, os escritórios reabriram e as restrições de viagem foram suspensas, resultando em uma melhora na demanda de viagens corporativas e em um ambiente de tarifas mais forte.

Destaques relacionados à receita:

- A receita unitária excede os níveis de 2019 no mês de março pela primeira vez em dois anos: a receita unitária total ajustada do trimestre de março (TRASM) foi 5% menor do que no mesmo período de 2019. marcando o primeiro mês de receita unitária positiva em relação a 2019 desde o início da pandemia. Essa força foi liderada pela receita premium e fluxos de receita diversificados, incluindo fidelidade e carga;

- Recuperação de viagens de negócios impulsionada pela melhoria no corporativo: as vendas corporativas domésticas no trimestre foram recuperadas em 50%, com março melhorando para 70% em relação a 2019. As vendas corporativas internacionais no trimestre foram recuperadas em 35%, com março melhorando para 50 por cento em relação a 2019. Internacionalmente, a Transatlantic melhorou mais com a reabertura dos países europeus. As vendas corporativas incluem passagens vendidas para clientes corporativos contratados, incluindo passagens para viagens durante e além do período de referência;

- A recuperação da receita da cabine premium supera a da cabine principal: os produtos premium continuaram a liderar a recuperação com a receita premium doméstica aproximadamente 100% restaurada aos níveis de 2019 no mês de março. A recuperação da receita de produtos premium domésticos e latinos ultrapassou a Main Cabin em aproximadamente 10 pontos durante o trimestre de março;

- Remuneração da American Express 25% superior aos níveis de 2019: a remuneração da American Express de US$ 1,2 bilhão no trimestre aumentou 25% em relação ao trimestre de março de 2019. Os gastos de co-brand aumentaram 35% em relação ao trimestre de março de 2019, refletindo um aumento significativo nos gastos com T&E, com os gastos com viagens aéreas superando as hospedagens no mês de março pela primeira vez desde 2019. As aquisições de co-brand foram quase 95% recuperadas em comparação com o trimestre de março de 2019;

- A força da carga continua com receita recorde no mês de março: a receita de carga foi de US$ 289 milhões no trimestre de março, um aumento de 51% em comparação com o mesmo período de 2019 devido à forte demanda e rendimentos.

DESMEPENHO DE CUSTO

"Graças ao trabalho árduo da equipe, mantivemos uma estrutura de custos competitiva no trimestre de março em meio a um ambiente operacional dinâmico, um importante fator de nossa recuperação financeira", disse Dan Janki, diretor financeiro da Delta. "À medida que a demanda continua a se recuperar e restauramos a capacidade adicional no segundo semestre do ano, esperamos que nossas comparações de custo unitário não combustível para 2019 melhorem para um dígito médio, mantendo-nos dentro do nosso custo unitário não combustível anual. Nosso foco intenso em custos não relacionados ao combustível nos servirá bem para avançar à medida que escalamos a companhia aérea e utilizamos melhor nossa frota e nossas instalações."A despesa operacional total ajustada de US$ 9,0 bilhões no trimestre de março de 2022 aumentou 11% sequencialmente, impulsionada por preços de combustível e custos mais altos da restauração contínua da companhia aérea. A despesa de combustível ajustada foi de US$ 2,1 bilhões no trimestre de março de 2022. O preço do combustível ajustado de US$ 2,79 por galão aumentou 33% em comparação com o trimestre de dezembro de 2021, impulsionado por preços de mercado mais altos, incluindo uma contribuição de 7 centavos para a refinaria.

O custo ajustado sem combustível de US$ 6,9 bilhões aumentou 6% sequencialmente. Isso foi impulsionado principalmente por uma normalização nas despesas de manutenção. Em comparação com o trimestre de março de 2019, os custos unitários sem combustível (CASM-Ex) foram 15% maiores com 17% menos capacidade.

BALANÇO PATRIMONIAL, CAIXA E LIQUIDEZ

"Durante o trimestre de março, geramos fluxo de caixa livre, continuamos a pagar dívidas e terminamos o trimestre com quase US$ 13 bilhões em liquidez", disse Janki. “Reduzir a dívida é nossa principal prioridade financeira, pois visamos métricas de grau de investimento e US$ 15 bilhões em dívida líquida ajustada até o final de 2024”.No final do trimestre de março de 2022, a empresa tinha obrigações totais de dívida e arrendamento financeiro de US$ 25,6 bilhões, com dívida líquida ajustada de US$ 20,9 bilhões e uma taxa de juros média ponderada de 4,3%. Durante o trimestre, a empresa pagou US$ 1,4 bilhão de dívida bruta.

O fluxo de caixa operacional durante o trimestre de março de 2022 foi de US$ 1,8 bilhão . O fluxo de caixa livre foi de US$ 197 milhões no trimestre, com US$ 1,6 bilhão em despesas de capital brutas reinvestidas no negócio. A responsabilidade de tráfego aéreo da empresa foi de US$ 9,1 bilhões no final do trimestre de março, um aumento de US$ 2,8 bilhões em relação ao final do trimestre de dezembro e um aumento de US$ 2,5 bilhões em relação ao trimestre de março de 2019.

A Delta encerrou o trimestre de março com US$ 12,8 bilhões em liquidez, incluindo US$ 2,9 bilhões em capacidade de empréstimos não sacados.

ATUALIZAÇÕES DE FROTAS E PARCEIROS

No trimestre de março, a Aeroméxico saiu de seu processo de falência e em conexão com a consumação da transação, a Delta agora detém uma participação de 20% na empresa reorganizada. A Delta reconhecerá a participação de 20% dos resultados da Aeroméxico sob o método de equivalência patrimonial nas despesas não operacionais na demonstração de resultados da empresa a partir do trimestre de junho.Como parte das iniciativas de renovação da frota da Delta, a empresa recebeu sua primeira aeronave A321neo no final de março de 2022 e espera receber 26 A321neos no total este ano. A introdução dessas aeronaves de próxima geração na frota contribui para a meta da Delta em 2022 de usar pelo menos 6% menos combustível por milha de assento disponível em comparação com 2019. No total, a Delta se comprometeu a comprar 155 A321neos até 2027.